基金紧盯被“错杀”优质标的机会

近来上市公司业绩“地雷”的频频引爆,令A股的春季攻势戛然而止,不少个股更出现“闪崩”现象。据东方财富(14.760,-0.48,-3.15%)Choice数据显示,截至2月3日,在已披露年报预告的2500余家上市公司中,有216家、259家、140家公司的预告类型分别为预减、略减和首亏。

不过,在多位基金经理看来,不少公司年报业绩预亏的原因来自资产的一次性计提,并不一定影响上市公司内生成长性。随着市场逐渐出清,部分遭遇“错杀”的优质标的已经体现出较大的投资价值。

“地雷”频爆引发市场调整

伴随上市公司2017年年报的陆续披露,大幅预亏、业绩向下修正及业绩不及预期这三类业绩“地雷股”被集中引爆,而开年首月表现强势的A股也出现了一轮剧烈调整。

“上周乐视、獐子岛(6.260,-0.70,-10.06%)等一批公司业绩地雷的持续引爆,成为引发市场恐慌的重要催化剂。进入年报季后,尽管业绩优劣不同的上市公司,可能出现股价持续分化的走势,市场对此已有所预期。但地雷股频出,仍令市场情绪在短时间内恶化。前期一度企稳甚至有所活跃的中小创板块,因踩雷比率大而不断重现股价夺路狂奔的景象。”金鹰基金首席策略分析师杨刚分析称。

汇丰晋信动态策略基金经理郭敏表示,根据业绩预告,创业板公司2017年的盈利增长率中值约为15%,而三季报该数字为25%,业绩大幅下修导致市场出现了“戴维斯双杀”。

实际上,除了经营不善之外,还有部分公司的业绩“变脸”源自商誉减值。如天际股份(12.950,0.51,4.10%)、千山药机(8.150,-0.53,-6.11%)、奥飞娱乐(11.020,-0.47,-4.09%)、探路者(4.700,-0.18,-3.69%)等公司,因商誉减值,令全年业绩出现大幅下降。

“2012年到2013年,很多创业板公司在并购过程中积累了大量商誉,在2016年至2018年业绩承诺陆续到期后,市场发现这些并购标的业绩远低于预期,这导致中小创公司进一步承压。”沪上一家大型基金公司的投研总监表示。

被“错杀”优质标的存投资机会

尽管业绩“地雷”引发的短期风险仍在释放,但多位基金经理均认为,部分公司年报业绩预亏很大一部分原因来自资产的一次性计提,并不一定影响上市公司的内生成长性。经过本轮调整,部分遭遇“错杀”的优质标的已经体现出较大的投资价值。

“短期的市场波动是受到了前期市场快速上行、部分企业盈利大大低于预期,以及投资者过度的情绪扰动等因素影响,待市场情绪逐步修复,股指有望在春节后重回震荡上行趋势。对于有较佳的基本面支持、估值有吸引力的优质个股,市场的非理性杀跌反而为理性投资者提供了低吸的良机,临长假前可能是个合适的买点。”杨刚表示。

摩根士丹利华鑫基金认为,从长期来看,市场对“绩差股”的“出清”有利于A股市场长远健康发展,而由情绪面等短期因素主导的调整或会带来一批“错杀”优质标的的投资机会。

华夏基金也表示,市场调整的空间相对有限,阶段性调整不会演化为系统性风险,在短期风险释放后,A股有望逐步企稳。另外,白马蓝筹股上涨的主逻辑没有改变,确定性价值和确定性成长仍是当前市场的投资主线。

在光大保德信基金经理何奇看来,大多数成长股目前估值依然不低,需要耐心等待机会。尽管成长股的估值泡沫依然存在,但是内生业绩增长确定的行业,一旦落入合理估值区间,或将具备中长期配置价值。

对于未来投资机会,郭敏表示,去年以来,市场的风格越来越趋向于价值,未来热点或将进一步分化。估值合理、内生成长性高、业绩稳定性好的上市公司越来越受到投资者追捧。因此2018年的投资需要淡化风格,行业配置上趋于均衡。

相关阅读

-

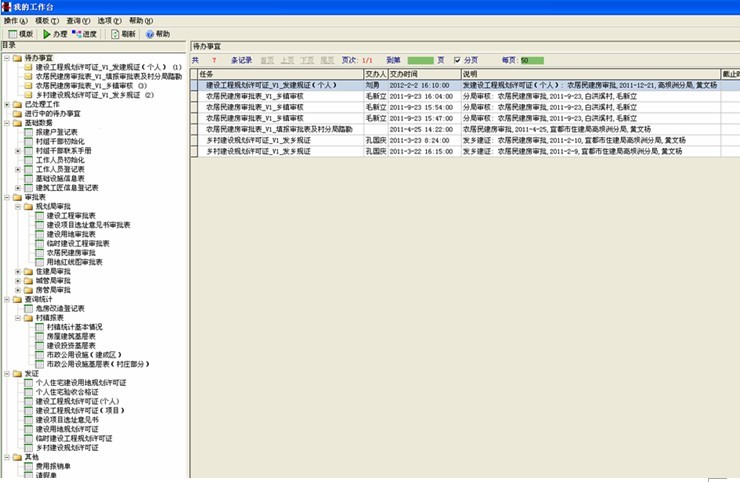

勤哲Excel服务器无代码实现住建局综合业...

一直以来,我国对于房地产行业都倾向于正向的扶持和引导,有专家认... -

全球财务领导力与风险评估师GFLRA—加速...

新一代信息技术正在深刻影响着经济社会的高质量发展。国家十四五规... -

前三季度深圳地区生产总值为22925.09亿...

10月29日,市统计局发布最新统计数据, 2022年前三季度深圳地区生... -

10月31日A股盘前要闻

10月31日A股盘前要闻 -

智通A股融资融券统计|10月28日

智通A股融资融券统计|10月28日 -

每日动态!机构策略:情绪交易集中释放 ...

机构策略:情绪交易集中释放带来右侧更好买点 -

【世界速看料】《大霄说》第一千五百期

《大霄说》第一千五百期 -

4963家A股上市公司披露三季报超八成盈利...

4963家A股上市公司披露三季报超八成盈利新能源赛道抢眼传统产业回暖 -

全国首个混凝土模块化高层建筑吊装完成...

5栋近百米高楼,由6028个混凝土模块单元组成,一年可建成!近日,深... -

“深南电路杯”设置6个赛项 选手大多为...

近日,高鹏展翅 园梦启航2022第十八届深南电路杯航空模型大赛在深... -

禹城市工商联建立民营经济统战工作协调...

民营经济顶起了山东省禹城市经济的大半边天。近年来,禹城市不断加... -

玉山县发挥“工商联+司法局”沟通联系机...

法治是最好的营商环境。近年来,江西省玉山县紧盯企业需求,充分发... -

财富周历 动态前瞻丨本周将公布10月PMI...

财富周历动态前瞻丨本周将公布10月PMI数据,8只新股发行 -

A股步入深度价值区间 安全性和确定性正...

A股步入深度价值区间安全性和确定性正成为当前市场关注的重点 -

每日焦点!守护母亲河,黄河保护法明年4...

新华社北京10月30日电(记者刘诗平、黄垚)十三届全国人大常委会第... -

新修订的畜牧法加强畜牧业绿色发展

新华社北京10月30日电(记者胡璐)十三届全国人大常委会第三十七次... -

长征五号系列运载火箭将承担更多升空使命

新华社海南文昌10月30日电(记者李国利、赵叶苹)中国空间站第三个... -

焦点观察:工信部印发《网络产品安全漏...

新华社北京10月29日电记者29日从工业和信息化部获悉,为规范网络产... -

北京:养老管家助力提升居家养老服务水平

新华社北京电(记者李德欣、邰思聪、李春宇)清晨5点,家住北京市昌... -

世界快资讯丨大学教授与果农的十年“牵手”

“蔡教授,最后一批晚熟果马上采摘,准备进入果树冬管,修剪应该注...